KoinFinans Özel: Boğa Bekleyen Çok Bekler! Acı Gerçekler Bu Yazıda

Son güncellenme : 14.07.2021 - 16:49

Merkez Bankalarının uygulamış olduğu “0” faiz politikası yanlışlanamaz bir gerçek ki ahlakımızı bozdu. Piyasalarda yaşanan fiyat balonları ile gerçek (kalıcı) fiyatlamaları birbirinden ayırt edemez hale geldik. Ekonomilerde para pompalamayla yaşanan büyüme ile gerçek büyüme arasındaki farkı ayırt edemez hale geldik.

Herkes kolay yoldan para kazanarak zengin olmanın peşinde. İnsanlar çalışarak, alın teriyle elde edilen paraya bakmaz oldu. Herkes bir yükseliş, bir boğanın gelmesini ve kendisini kurtarmasını bekliyor. Şunu unutmamak lazım ki hem ekonomiler hem de piyasalar Merkez Bankalarının verdiği koltuk değnekleriyle ayakta duruyor.

Bu insanlar 0 faizin olduğu bir dönemden faizlerin arttığı bir döneme nasıl ayak uyduracaklar anlayamıyorum. Bu analizi de olabilecek kötü durumları anlatmak için yazdım. Gelecek kötü. Hayal kurmadan önce lütfen gerçeklere bir göz atın. Her detaylı ve titiz yazıda olduğu gibi bu yazı da biraz uzun olacaktır. Ancak, sizi risklerden haberdar etmeye çalışacağım ve “kripto para piyasasında bundan sonra ne tür stratejiler izlenmeli?” sorusuna birlikte cevap arayacağız.

Konumuza gelecek olursak, piyasada birçok analist tarafından yeni bir boğanın gelmesi ve siz zararda olan yatırımcıların yüklerini hafifletmesi bekleniyor. Beklenmiyorsa bile öyle deniyor. Dolayısıyla, piyasada onlar için kurtarıcı İsa Mesih gibi bir algı oluşuyor. Tabi ben de bu hikayenin kötü tarafında yer alıyorum. Çünkü ben onlarla aynı fikirde değilim. Neden olmadığımı da elimdeki verilerle size açıklamaya çalışacağım.

Ancak Kripto para piyasasının geleceğini konuşacaksak küresel piyasaları anlamak zorundayız. Artık kripto paralar eskisi gibi küçük değiller. İçeride ciddi bir miktarda para barındırıyorlar. Bundan sonra yapabilecekleri yükselişler için de ciddi miktarda paraya ihtiyaçları olacak (Trilyon Dolar’lar). Dolayısıyla küresel piyasalardaki rüzgarı arkasına almadan kripto piyasasında bir yükseliş beklemek gerçekçi olmaz.

Rehber İçeriği

- 1 Kripto Para Piyasası Neden Yükseldi?

- 2 1- Enflasyon Aldı Başını Gidiyor!

- 3 2- Finansal İstikrar Bozuldu!

- 4 Gelir Adaletsizliği Artıyor!

- 5 Peki, FED Piyasalara Nasıl Müdahale Edecek?

- 6 Varlık Alımlarında Azaltma İlk Tepki!

- 7 Dolar Endeksi Boğaya hazır!

- 8 Riskli Varlıklar Erken Satış Yedi!

- 9 FED Bize Ne Yapar?

- 10 2022’de Stagflasyon Riski!

- 11 Peki, Ne Tür Bir Strateji Uygulanmalı?

- 12 Altcoinlerde Ne Yapmalı?

Kripto Para Piyasası Neden Yükseldi?

Şimdi basit bir soruyla başlayalım. Kripto para piyasasında bir boğa yaşandı. Hepimiz bu boğaya tanık olduk. Peki, sizce bu boğa sadece kripto piyasasına özgü müydü? Yoksa dünya genelinde birçok piyasa tarihi zirvelere mi ulaştı? Bu soru çok önemli bir soru. Öncelikle, yaşadığımız bu çılgınca yükselişin sebebini bilirsek şuan içinde bulunduğumuz ve yarın içerisinde bulunacağımız durumu da analiz edebiliriz. Bu açıdan birçoğunuz piyasadaki yükselişleri kripto para piyasası çok umut vaat ettiği için geldiğini düşünebilirsiniz. Ancak durum tam olarak böyle değil.

Kripto para piyasasında yaşanan yükselişin benzerleri birçok piyasada yaşandı. Dolayısıyla bu yükselişler sadece kripto para piyasasına özgü değildi. Önce bunu kabul etmek lazım. Ancak şunu söylemeliyiz ki bu piyasa hacimsiz olduğu için diğer piyasalara göre çok daha sert yükseldi ve damga vurdu. İşte bu hacimsizliğin getirdiği sert (volatil) hareketler bu piyasaya özgü.

Madem ki globalde neredeyse bütün piyasalar tarihi yükselişler yaşadı, o zaman bu yükselişlerin sebebi nedir? Çünkü bu sebep aynı zamanda kripto paralardaki yükselişin de sebebi olmalı. FED (ABD Merkez Bankası) önderliğinde merkez bankaları faizleri neredeyse 0 seviyesine çekti. Faiz paranın fiyatı olduğuna göre paranın maliyeti düşürüldü. Bununla da kalmayarak FED her ay 120 milyar Dolar’lık varlık alımlarıyla piyasaya para enjekte ediyor. Tabi bu varlıkları almak için para basıyor. Bu kadar para yani likidite piyasalara giriyor ve sert hareketleri tetikliyor. Ancak her politikanın olduğu gibi genişlemeci para politikasının da bedeli var.

1- Enflasyon Aldı Başını Gidiyor!

Bunlardan ilki fiyat istikrarının bozulması. Yani bizim enflasyon dediğimiz şey. Türk insanı olarak bunu çok yakından tanıdığımız için detaylarına girmeyeceğim. Ancak, gelişmiş ülkeler buna alışık değil ve bu onlar için tedirgin edici bir durum.

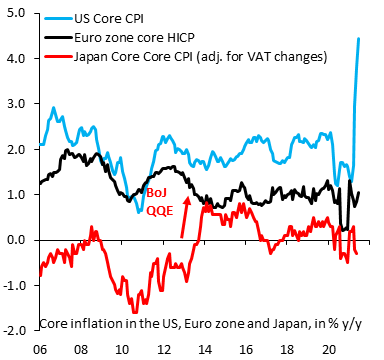

Yukarıda ABD’deki enflasyonun (mavi) Japonya (kırmızı) ve Euro bölgesinden (siyah) nasıl ayrıştığını görüyorsunuz. ABD’deki enflasyon almış başını gidiyor.

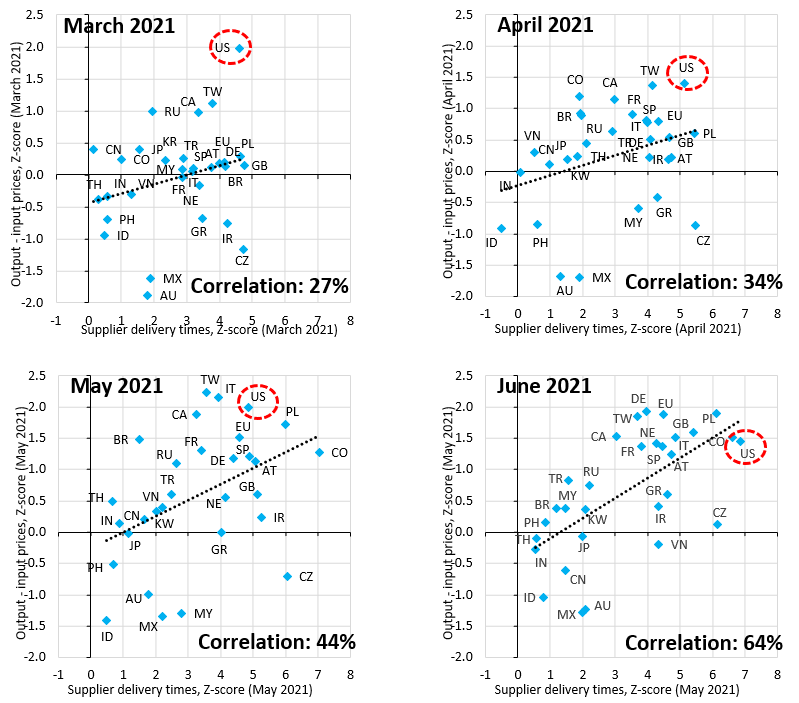

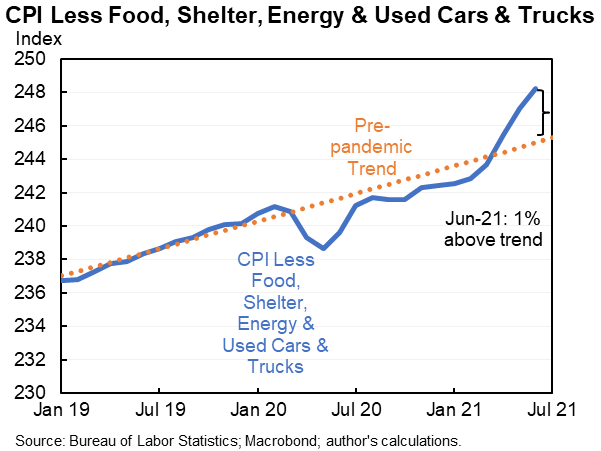

Bu grafikte de yiyecek, konut, gıda ve ikinci el araba enflasyonunu (mavi) görebiliyorsunuz. Pandemiden önceki trendinin (turuncu) üzerine çıkıyor. Yani ekonomide aşırı ısınma mevcut. FED bu verileri görmezden gelemeyecek ve adım atmak zorunda kalacak. Aksi takdirde piyasalar işlerin kontrolden çıktığını düşünecektir.

2- Finansal İstikrar Bozuldu!

İkinci bedel ise finansal istikrarın bozulması. Yatırımcılar genel olarak enflasyonun üzerinde dursa da bu da Merkez Bankaları için oldukça önemli bir göstergedir. Finansal istikrarın bozulması demek finansal piyasalarda aşırı hareketlerin olması ve bunun sonucunda da oynaklığın (sert hareketlerin) artmasıdır. Kripto para piyasasının riskli olmasının sebebi neydi? Çok oynak bir piyasa olması. İşte bütün piyasalar kriptolara benzemeye başlayınca finansal istikrar bozuldu diyoruz. Çünkü artık riskli olmaya başlarlar ve güven ortadan kalkar. Kripto paralar gibi riskli varlıklara aşırı para girişi oluyorsa bu da yatırımcıların risk iştahının bozulduğunu gösterir. Yani parayı bulunca millet yoldan çıkıyor demek. Özellikle finansal istikrarın bozulması konusunda yazılan raporlarda “bakın kripto paralar balonladı” denerek işaret ediliyor. Yani kriptonun kendisi istikrarın bozulduğunun bir göstergesi haline geldi.

Gelir Adaletsizliği Artıyor!

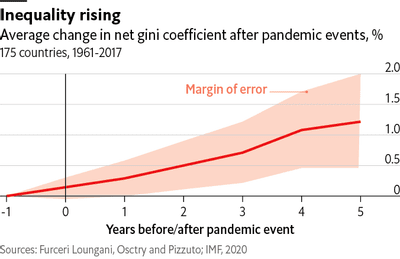

Bunun yanında 3. bir bedel daha vardır ki hem benim için hem de merkez bankaları için çok önemli. Bu da gelir adaletsizliğinin artması. Eğer ki siz faizleri 0’a çekerseniz insanların paraya ulaşması kolaylaşır ve ekonomide resesyonu (durgunluğu) önleyebilirsiniz. Ancak, bu durumda herkesin paraya ulaşması aynı ölçüde kolaylaşmıyor. Bankadan para çekebilmeniz için teminat göstermeniz gerek. Yani bu para bolluğundan çok faydalanmak için zaten paranızın çok olması lazım. Dolayısıyla üst gelir grubundaki insanlarla alt gelir grubundaki insanlar aynı oranda faydalanamıyor. Bu da aradaki makasın daha da açılmasına sebebiyet veriyor.

Bununla da kalmıyor. Bu en üstteki %1’lik kesim (adı lazım değil Elon Musk) ellerindeki büyük paralar ile finansal piyasalarda büyük kazançlar elde edebiliyorlar. Peki bunu nasıl yapıyorlar? Daha önce piyasaların çalışma mekanizması ile ilgili bir yazı yazmıştım. Bu yazıda “eğer ben 10 TL yatırıyorsam ve sen 10 TL yatırıyorsan ve ben 5 Tl kazanıyorsam bu senin 5 Tl kaybettiğin anlamına gelir” demiştim. Yani bu %1’lik kesim ellerindeki devasa paraları katlamak için birçok yatırımcının elindeki parayı alıyor. Bunu bir balinanın balık sürüsünün arasına girip devasa ağzını açarak karnını doyurmasına benzetebiliriz.

Bu devasa para onların manipülasyon yapmasına sebebiyet veriyor. Bu şekilde de zenginliklerine zenginlik katabiliyorlar. Yani üst gelir grupları bu işin kaymağını yiyor. Daha önce saydığım iki bedelin yanında bu bedel çok daha önemli. Çünkü finansal istikrarı ve fiyat istikrarını kısa zamanda kazanabilirsiniz. Ancak gelir adaletsizliği hala baş edemediğimiz ve çözümünün uzun zaman alacağı çok önemli bir sorun. Bu sorun ekonomik olduğu kadar sosyal bir sorundur ve sonu çok kötü yerlere gidebilir.

FED yarattığı parasal genişlemenin zararlarının faydalarını geçmeye başladığını göremeye başladı. Artık bu politikanın sürdürülebilir olmadığı verilere yansıdı. Çünkü ekonomik verilerde Amerikan ekonomisinin fazla ısınmaya başladığı görülebiliyor. Bundan sonra parasal genişlemeden ilk önce parasal genişlememeye ikinci olarak da daralmaya gidilecektir. Ve bunun etkileri kripto paralar da dahil çok yıkıcı olacaktır.

Peki, FED Piyasalara Nasıl Müdahale Edecek?

Peki, piyasalarda gelen tarihi yükselişlerin sebebini bulduk. Şimdi de FED tarafından uygulanacak politikada ne tür bir değişimler olabilir bunları konuşalım. Genel resmi çizdikten sonra da kripto para piyasasıyla ilgili gelecek tahmini yapmamız kolaylaşacak.

Öncelikle, kripto para yatırımcısı bir şeye taktı mı tam takıyor. Şuanda da faize takmış durumdalar. Faiz 2022 yılında artacak dolayısıyla son güne kadar piyasalarda satış beklemiyorlar. Ancak gerçek böyle değil. Eğer ki FED politika değiştirecekse burada atacağı adım sadece faizleri arttırmak şeklinde olmayacaktır. Çünkü FED “ben yarın faiz arttırıyorum” dese yeni bir krize sebebiyet verir. Bu sebeple, ne zaman faiz arttırabileceğini aşağı yukarı tahmin edebiliyoruz. Yani burada büyük bir belirsizlik yok. Bu sayede karışıklık önlenebiliyor.

Varlık Alımlarında Azaltma İlk Tepki!

Ancak, Fed’in elindeki tek araç kesinlikle faiz değil. Yani işlerin şuan olduğu gibi raydan çıkmaya başladığını anladığında varlık alımlarında bir azaltmaya gidebilir. Bu “faiz arttırmadım ama genişleme politikamdan da vazgeçiyorum” demektir. FED her ay 120 milyar Dolar varlık alımıyla piyasaya sıcak para sokuyor. Ben bu alımların 2021 Eylül-Ekim ayları arasında azalmaya başlamasını bekliyorum. İlk seferde 120’den 80 milyar Dolar’a, ardından da kademeli olarak inmesini bekliyorum. Yani 2021 yılının sonunda varlık alımlarında ciddi bir düşüş bekliyorum. Sebebini de yukarıda vermiştim. Ardından 2022 yılının ortalarına doğru da faizlerde bir artış gelmesini beklerim. Bu sayede FED faizlere dokunmadan finans piyasalarındaki balonları indirecek ve finansal istikrardaki ve fiyat istikrarındaki bozulmayı da bir nebze frenleyecektir.

Dolar Endeksi Boğaya hazır!

Bu tür gelişmelere Dolar endeksi tarafından da bir tepki gelecektir. Bu durumda Dolar endeksinde de bir artış söz konusu olacaktır. Çünkü yatırımcılar satış yapıp Dolar’a doğru kaymaya başlayacaklardır. Dolar endeksinde de 89.240(kırmızı) bizim destek seviyemizdi. Buradan tepki alarak destek seviyesini onayladı. 2022 yılı sonuna kadar 100 seviyesine bir yükseliş bekliyorum. Bu şekilde üçgenin üst kısmını deneyecektir. Dolar endeksindeki yükseliş piyasalar için negatiftir. Ve buradaki teknik görünüme baktığımızda Dolar endeksi yükseliş için hamle yapmak üzere. Dolayısıyla Piyasalar için çok önemli bir risk teşkil ediyor. Böyle bir risk ortada dururken boğa piyasası stratejisi kurmak büyük yanılgı olur.

Peki piyasalar bu varlık alımları meselesine nasıl bir tepki verir? Bu soru önemli bir soru ancak şimdilik sizinle başka bir meseleye değineceğiz. Nasdaq ve S&P500 tarafında adeta bir yarış söz konusu. Her hafta yeni zirveler geliyor. Peki, buralarda zirveler gelirken ve bunca para bolluğu varken kripto para piyasası neden çöktü? Tabi bununla ilgili birçok şey söylenebilir. Ancak kripto paralardaki bu yükselişler zaten sürdürülebilir değildi. Yani bir şey çok kısa sürede 50 katına çıkıp orada kalamaz. Burada bir çöküş gelmeliydi. Yükselişler küresel piyasalarla beraber geldi ancak düşüşte kriptolar daha erken bir çöküş yaşadı. Peki, bunun sebebi ne? İşte bununla ilgili bir sürü komplo teorisi üretilebilir. Üretiliyor da. Ancak Twitter’da birçok defa “Kripto paralardaki çöküş küresel piyasalarla ilintili olarak gelecek” diye tweet attım. Aslında öyle de oldu.

Riskli Varlıklar Erken Satış Yedi!

Öncelikle, kripto para piyasası kurumsal yatırımcı tarafından ilgi gördü ve kurumsal portföylere girdi. Tabi, bu varlıklar riskli olduğu için portföyün küçük bir kısmıyla alım yapıldı. Yani kurumsal yatırımcı altcoin yatırımcısı gibi boğazına kadar kriptoda değil. Şimdi kurumsal yatırımcı olduğunuzu ve çeşitli varlıkların içerisinde yer aldığı bir portföyünüzün olduğunu düşünün. Ekonomik verilere bakıyorsunuz ve enflasyonun arttığını, varlık balonlarının oluştuğunu, istikrarın bozulduğunu görüyorsunuz. Bu saatten sonra elinizdeki varlıkları ne zaman satacağınızı düşünmeye başlarsınız. Yada elinizdeki bazı varlıkların artık son derece yükseldiğini ve satış zamanının geldiğini düşüneceksiniz. Bu durumda ilk hangisini portföyünüzden çıkartırdınız?

Bingo! Tabi ki de kripto paralar. Çünkü yatırımcı satışlara önce riskli varlıklardan başlar. Riskli varlık demek kırılgan varlık demektir. Bitcoin gibi bir varlık likid olmadığı için istediğiniz seviyeden istediğiniz kadar alıp-satamazsınız. Yani 10.000 Bitcoin’i 60.000 Dolar’dan satmaya başlarsanız panik satışları da buna dahil olunca çarpan etkisi yaratacak ve 50.000-40.000 Dolar seviyelerine kadar fiyatın sert bir şekilde indiğini göreceksiniz. Nitekim bunları gördük. Dolayısıyla yatırımcı kırılgan varlıkları elinden önce çıkartmak isteyecektir. Kriptodaki çöküşün erken gelmesi sıralamayla ilgiliydi.

$BTC Eğer böyle bir grafik görseydiniz fiyatın hangi yöne gitmesini beklerdiniz?

Dip yapmış ve yükselişe geçmiş bir coine benziyor değil mi? Oldukça pozitif.NOT: #BTC grafiğinin ters çevrilmiş halidir. Ne düşündüyseniz tersi olacak. pic.twitter.com/z8n5vtsZeY

— Furkan bozkurt (@BzkrtFrkn) June 12, 2021

Benim video analizlerimde de sık sık söylediğim bir şey vardı. “Bu kadar paranın içerisinde çöküş yaşayan bir varlık kolay kolay toparlanmaz.” Çünkü öteki piyasalar yükseliyor ve insanlar o trenlere atlamak istiyor. Nasıl ki kripto paralar yükselirken insanlar akın akın geliyorsa aynısı şimdi hisse senetleri için oluyor (Türkiye hariç).

Buradan tekrar global piyasalara dönmek istiyorum. Peki, bundan sonra FED’in uygulayacağı politika değişimi piyasaları ve özellikle kripto para piyasalarını nasıl etkileyecek?

FED Bize Ne Yapar?

Bu sorunun cevabı aslında basit. Dediğim gibi Eylül-Ekim aylarında varlık alımlarında azalmaya gidilmesini bekliyorum. Bunun anlamı FED artık geniş para politikasından dönüyor demektir. Bu durumda hisse senetlerinde (Nasdaq ve S&P500) bir çöküş gelmesini beklerim. Çünkü bu endekslerdeki yükselişler de artık giderek sertleşti. Sert yükselen bir şeyin yumuşak düşmesi beklenmez. Burada yapılan başka bir hata “piyasaya yeni para girmese bile zaten şuanda para bol” denmesi. Yani, para bol olduğu için FED’in varlık alımlarını kesmesi yetmez bir de piyasadan para çekmeli deniyor. Ancak buradaki hata şu:

Piyasaların yükselmesi için yeni para girişi olmalı. Piyasayı yükselten para yani yatırımcının fiyatladığı para dışarıdan gelen para, içerideki para zaten içeride. Eğer ki yükselişler devam edecekse bu FED’in genişlemeci politikasının devam etmesi ve sürekli piyasaya para pompalamasıyla mümkün. FED eğer ki varlık alımlarında azaltmaya giderse bu yeni paranın gelmeyeceği anlamına gelir ve yatırımcılar nezdinde satış refleksi yaratır. Çünkü yarın yükseliş beklemiyorsanız bugün o pozisyonu tutmanıza gerek yok. O pozisyonu bugün kapatırsınız. İşte Merkez Bankası politikaları ve piyasalar arasındaki ilişki budur.

Bu zamana kadar gevşek para politikası kripto paralar gibi riskli varlıkların bile azmasına sebep oldu. Ancak gelecek artık negatif. Bundan sonra FED’in vereceği mesajlar sertleşecek. Para politikasının gevşek olduğu zamanda çöken piyasa işler sıkılaşınca boğaya girmez. #BTC

— Furkan bozkurt (@BzkrtFrkn) July 2, 2021

Tabi 2021 yılının sonunda bu durum oluştuğunda 2022 yılı güllük gülistanlık olmayacak. Daha önce söylediğim gibi ilk adım parasal genişlememe olurken ikinci adım yani 2022 yılında parasal daralmaya doğru gidilecek. Nasıl ki parasal genişleme zaman alıyorsa bu daralma politikaları da zaman alacak ve bu esnada finansal piyasalarda da sert hareketler yatışacak ve istikrar tekrardan sağlanacak. Nasıl ki BTC düştükten sonra hareketleri daha az oynak hale geldiyse finansal piyasalarda da benzer bir durum bekliyorum. Tabi mesele sadece parasal daralma da değil.

2022’de Stagflasyon Riski!

2022 yılı çok kritik bir yıl. Parasal daralma, gelişmekte olan ülkelerdeki borçluluk krizi, pandeminin tam olarak etkisini yitirmemesi ve yeni varyantlarının tehlike yaratması ve bunun yanına ticaret savaşlarını da eklersek ekonomilerde bir durgunluk riski mevcut. Henüz tedarik zincirindeki problemler tam olarak aşılabilmiş değil. 2022 yılında gelebilecek yeni bir arz şoku enflasyonu körükleyeceği için stagflasyon riski kapıda. Yani, hem durgunluk hem de yüksek enflasyon riski. Böyle bir durumda Merkez bankalarının işi çok zor olacak. Finansal piyasalar bu gibi belirsizliklerden/risklerden negatif etkilenecektir. Bu sebeple bunlar iyi günlerimiz diyebilirim.

Peki, Ne Tür Bir Strateji Uygulanmalı?

Buradan da anlaşılacağı üzere 2021 yılının son çeyreğinin satışlarla geçmesini bekliyorum. Zaten paranın pompalandığı bir dönemde çöken kripto paralar bir de gelecekte daralma beklenen ortamda yeni bir boğaya girmeyecektir. Ayrıca Boğa dediğimiz kısa süren bir olay değil. Boğa senaryolarında yükselişlerin ne zaman başlayacağından bahsediliyor. Kimse ne zaman biteceğinden bahsetmiyor. Bunun kısa süren bir süreç olmadığını düşünürseniz böyle bir zaman dilimini küresel piyasalarda böyle bir karamsarlık varken uygun bir yere oturtmak çok zor. Dolayısıyla yatırımcılar bundan sonra sert yükselişler umuduyla özgüvenli pozisyonlar açmak yerine sermayelerini korumaya çalışmalılar. Özellikle bu gibi dönemlerde orta-uzun vadeli pozisyonlara girmek için erken. Orta-uzun vadeli pozisyonlar için orta-uzun vadeli beklemek en iyi seçenek. Bırakın kıyamet kopsun ve fiyat daha aşağı seviyeleri görsün. Kıyamet koparken siz alım için nakitte olmalısınız.

50 günlük ortalamanın zirveden çok sert bir şekilde dönüşü yatırımcılarda boğa piyasası algısını bozmuştu ve satışlar derinleşti. Bitcoin için daha önceden bir Death Cross uyarısında bulunmuştum. O zamanlarda Bitcoin fiyatı 41.000 Dolar civarına bir hareket yapmıştı ve ben bunun geçici olduğunu ve piyasanın satış baskısı altına gireceğini söylemiştim. BTC fiyatı hala 50 günlük ortalamanın dik inişinden dolayı satış baskısı altında eziliyor. Dolayısıyla bu satış baskısının sert bir satışla kısa vadede son bulmasını beklerim.

$BTC “Golden Cross”, 50 günlük ortalamanın (yeşil) 200 günlük ortalamanın (siyah) üzerine atması sonucu piyasada boğayı tetikledi. Böylece, 50 g. ortalama fiyatı hep taşıdı. 50 g. orta. 43.000$ civarında 200 g. orta. altına kıracaktır. Bu da” Death cross” demek ve ayıyı başlatır. pic.twitter.com/Yn6mrdTCR2

— Furkan bozkurt (@BzkrtFrkn) June 13, 2021

Kısa vadede Bitcoin tarafında 30.000 Dolar seviyesinin altına bir hareket gelirse (sert olacaktır) ardından yukarı yönlü bir tepki yükselişi beklerim. Bu tepki yükselişini 40.000 Dolar civarına bekliyorum. Ancak bu yükseliş esnasında boğa moduna girmemek önemli. Çünkü ayı piyasası içerisinde sert yükselişler olduğunu biliyoruz. Nasıl ki boğa piyasasında sert düzeltmeler oluyorsa ayı piyasasında da sert yükselişler olacaktır. Ancak bunlar trendi etkilemeyecektir. Orta-uzun vadede trendin yönü aşağıya doğru ve yukarı yönlü hareketlerin sert olmasından çok kalıcı olması trendi bozabilir. Bu sebeple sert yükselişlere kanmamak ve trendi doğru tayin etmek lazım.

Bitcoin tarafında her boğadan sonra yokladığı destek seviyesi olan 50 aylık ortalamaya kadar bir düşüş bekliyorum. Tabi bu düşüş zaman alacağı için ortalama da biraz mesafe kat edecektir. Burada kesin bir seviye vermek gerekirse 17.000 Dolar seviyesi orta-uzun vadede görülebilecek bir dip seviyedir.

Altcoinlerde Ne Yapmalı?

Altcoinler tarafında ise hem Bitcoin tarafındaki düşüşlerden kaynaklanan kan kaybı hem de dominasyonda orta vadede yaşanabilecek yükselişler sebebiyle Bitcoin tarafına göre daha derin düşüşler bekliyorum. Tabi şunu unutmamak lazım ki düşüşlerin sert ve hızlı kısmını atlattık. Bundan sonraki düşüşler daha zamana yayılmış olarak gelecek. Yani, piyasa sadece zararla değil bir de zamanla döver. Bundan sonraki süreçte altcoin tarafında yaklaşık %40-%70 arasında gelecek düşüşler bekliyorum. Dominasyonun destek seviyesinde olması(mor) altcoinlerin (özellikle hacimliler) hala zirvede olduğunu gösteriyor. Bu sebeple orta-uzun vadede acele etmeye gerek yok. Kısa vadede oluşacak fırsatlar ise değerlendirilebilir.

Yatırımcıların ve hatta yeterince işi bilmeyen analistlerin yaptığı büyük bir hata vardı. Orta-uzun vadeli pozisyonlarını boğa piyasasının ortasında açmaları. Bu gibi pozisyonlar fiyatta yaprak kımıldamazken, ufukta bir boğa var gibi görünürken açılacak pozisyonlardır. Boğanın ortasında pozisyonu açıp uzun vadeli beklerseniz ancak dibi görebilirsiniz. Nitekim 3 ay önce boğanın ortasında attığım bir tweette buna değindim. Şuan gördüğüm şey ise uzun vadeli yatırımcıların keşmekeş bir durumda olduğu. Sabretmek dipten alan insanların işidir. Dolayısıyla zirveden alan ve terste kalan yatırımcılar sabır etmek yerine pozisyonunu doğru yerde kapatarak daha derin bir zararın önüne geçmeyi düşünmelidir. Bu gibi zor zamanlarda zengin olmayı değil güvenli bir şekilde (sermayeyi eritmeden) kısa vadeli fırsatlardan yararlanmanın peşinde olmak lazım.

Son olarak bu analizi sonuna kadar okuduğunuz için sizlere şükranlarımı sunuyorum. Uzun yoldan geldiniz şimdi biraz soluklanın.

Uzun vadeli yatırımla ilgili çok soru geliyor. Boğanın ortasında değil, fiyatlar dipteyken yapılır. Nitekim biz Ekim- Kasım ayında yaptık. Ancak şimdi alıp, piyasa ayıya döndüğünde ben kısa vadeliyi sen uzun vadeliyi satacaksan uzun vadeliye ne gerek var.https://t.co/NkUBmqEPdf

— Furkan bozkurt (@BzkrtFrkn) March 24, 2021

Sorumluluk reddi beyanı: Burada yazılanlar bir yatırım tavsiyesi değildir. Kripto para yatırımları, yüksek riskli yatırımlardır. Her yatırım kararı kişilerin kendi sorumluluğu altındadır. Son olarak Koinfinans ve bu içeriğin yazarı, kişisel yatırım kararlarından sorumlu tutulamaz.

İsmail

Furkan hocam sen muazzam bir insansin. Okuyanlarıni ve sevenlerini bu altın değerindeki görüşlerinden mahrum bırakmadığın için ayrica tesekkurler. İş bilmez analistlerin elinde ekonomisi magmaya inen arkadaşlarımız beni üzüyor, umarım seni bir an önce keşfederler ve daha akılcı adımlar atarlar. Ne desem az kalır hocam, lütfen bizi bilgilendirmeye devam et. Her şey için teşekkürler.

Cevap YazınFurkan Bozkurt

Yorumun için teşekkür ederim. Elimden geldiğince sizleri risklerden/fırsatlardan haberdar etmeye çalışacağım.